Rủi ro khi người lao động 'làm một đồng, vay một đồng' trong đại dịch

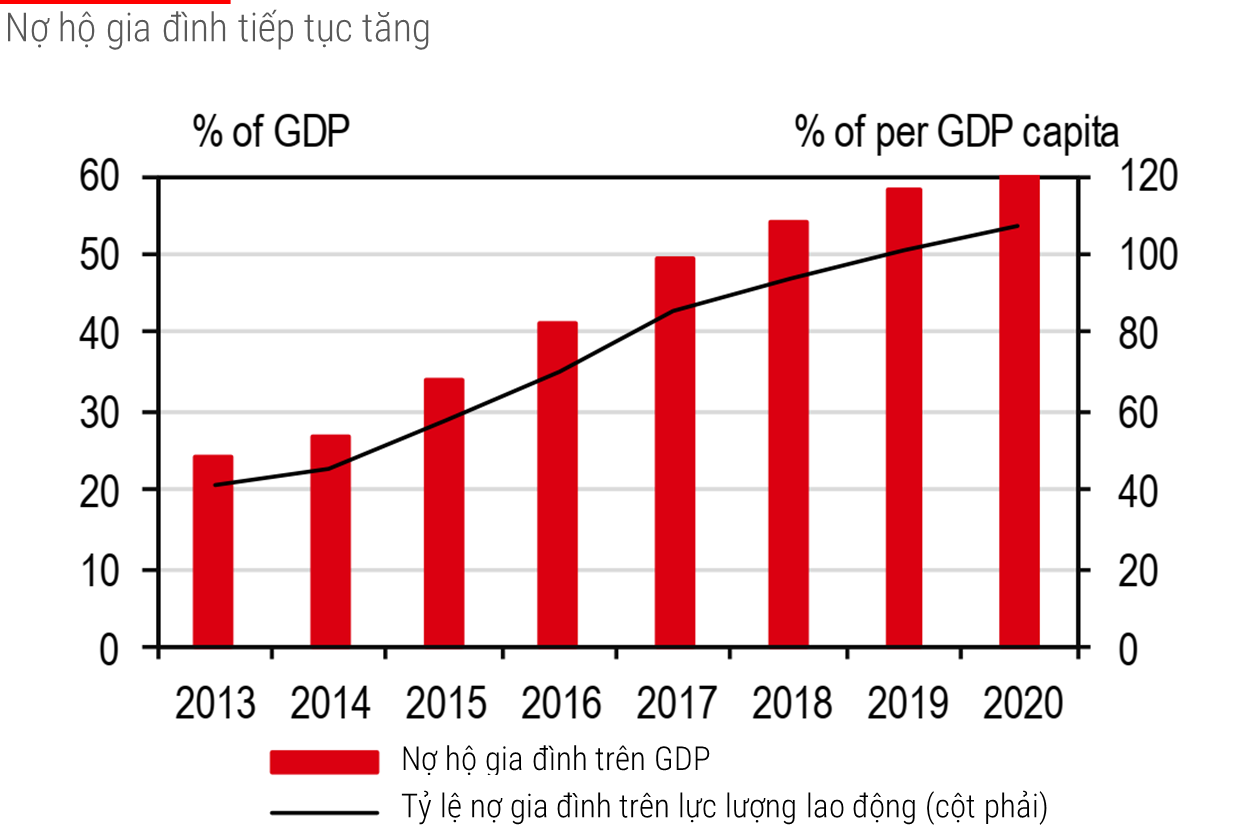

Thống kê của HSBC dựa trên bốn ông lớn ngân hàng cho thấy tỷ lệ nợ hộ gia đình trên thu nhập bình quân người lao động đã vượt ngưỡng 100% vào năm 2020. Đòn bẩy tiêu dùng của người Việt đang ở mức cao là một rủi ro cho tương lai vì chúng dễ bị tổn thương, đặc biệt là trong bối cảnh thị trường lao động chịu tác động tiêu cực bởi đại dịch Covid-19.

|

| Ảnh minh họa: TTXVN. |

Báo cáo "Bảng cân đối kế toán của các ngân hàng nói lên điều gì?" do HSBC công bố mới đây đánh giá rằng các khoản nợ hộ gia đình ở Việt Nam đang là “một mối lo ngại lớn”.

Theo thống kê của HSBC dựa trên bốn ông lớn ngân hàng chiếm khoảng một nửa thị phần tín dụng (Vietcombank, BIDV, Vietinbank, Agribank), cho vay hộ gia đình tăng đáng kể từ 28% tổng dư nợ lên 46% vào năm 2020, tương đương tăng từ 25% GDP lên mức 61% GDP trong cùng kỳ.

Mặc dù tốc độ tăng trưởng đã giảm đáng kể vào năm 2020, nhưng nhóm nghiên cứu HSBC đánh giá tỷ lệ này vẫn là ở mức cao, đặc biệt nếu so sánh với lực lượng lao động. Theo đó, nợ tiêu dùng thậm chí đã tăng từ mức 41% thu nhập (trên mỗi lao động) vào năm 2013 lên mức hơn 100% trong năm ngoái.

Theo HSBC, không có bảng phân tích chi tiết dư nợ, nhưng bài học quốc tế theo IMF cho thấy tỷ lệ hơn 50% là một mức cao so với thị trường mới nổi như Việt Nam. “Đòn bẩy tiêu dùng tăng cao có thể kéo giảm chi tiêu của người tiêu dùng trong tương lai, đặc biệt khi thị trường lao động bị ảnh hưởng nghiêm trọng bởi đại dịch Covid-19”, báo cáo của HSBC đánh giá.

Một rủi ro khác nữa là phần lớn thị trường lao động của Việt Nam vẫn tập trung ở khu vực phi chính thức, nghĩa là nằm ngoài các số liệu thống kê chính thức. Các lĩnh vực như sản xuất đồ nội thất, dịch vụ nhà hàng, giải trí… cũng là nơi chịu ảnh hưởng nghiêm trọng bởi đại dịch Covid-19 nhưng khả năng tiếp cận đến mạng lưới an sinh xã hội là rất thấp.

Rủi ro nợ xấu cũng được nhắc đến khi thống kê cho thấy các khoản nợ ngắn hạn (kỳ hạn nhỏ hơn 1 năm) chiếm ưu thế với tỷ trọng gần 60% trong các ngân hàng thuộc “Big 4” trên. Do đó, việc thu hồi nợ là một vấn đề cần được chú ý. Chất lượng nợ theo báo cáo ở mức tốt (tỷ lệ nợ xấu nội bảng chỉ tăng nhẹ) nhưng cũng cần lưu ý đến rủi ro nợ xấu có hệ thống, nhóm nghiên cứu HSBC đánh giá.

|

| Nguồn: báo cáo của 4 ngân hàng, CEIC, HSBC ước tính. |

Không chỉ có các đơn vị nghiên cứu như HSBC, Ngân hàng Nhà nước mới đây cũng có công văn yêu cầu các tổ chức tín dụng cẩn trọng và tăng cường kiểm soát chặt chẽ khi chất lượng tín dụng nhìn chung đang suy giảm và tiềm ẩn nhiều rủi ro.

Theo Ngân hàng Nhà nước, chất lượng các khoản tín dụng đang suy giảm đáng kể ở nhiều mảng khác nhau. “Chất lượng tín dụng đối với lĩnh vực bất động sản, tín dụng phục vụ nhu cầu đời sống và dư nợ tín dụng qua thẻ tín dụng suy giảm mạnh so với cuối năm 2019”, công văn của Ngân hàng Nhà nước có đoạn.

Theo HSBC, các ngân hàng Việt Nam cần tiếp tục được “bơm vốn” để đẩy nhanh việc áp dụng các yêu cầu của Basel II, vốn đã bị trì hoãn từ năm 2020 đến đầu năm 2023. “Mặc dù tốc độ tăng trưởng kinh tế mạnh mẽ có thể ngăn chặn sự suy giảm nghiêm trọng về sức khỏe của khu vực ngân hàng, nhưng chúng tôi tin rằng đây là thời điểm để các ngân hàng khôi phục cải cách và xây bộ đệm vốn mạnh mẽ trước những rủi ro tiềm ẩn”, báo cáo HSBC ghi nhận.

Ngoài ra, theo HSBC, cơ quan quản lý nên tập trung vào mục tiêu hỗ trợ các hộ gia đình và người lao động dễ bị tổn thương. Việc đẩy nhanh giải ngân các khoản hỗ trợ, chẳng hạn như tiền mặt hay hoãn thuế cho các hộ kinh doanh, sẽ giúp phục hồi nhanh chóng tiêu dùng tư nhân.

Nguồn tin: The Saigontimes